Proprietà e attività all’estero. Cosa e come dichiarare sul vostro quadro RW.

Quando parliamo di adempimenti obbligatori, a cui sono tenuti a rispondere tutti i contribuenti che hanno la loro residenza fiscale in Italia, non possiamo non escludere il famoso monitoraggio fiscale. Il monitoraggio nasce con l’obbiettivo di limitare le movimentazioni finanziarie tra stati diversi. Tale scopo fu attuato con un D.L. n. 167/90 poi convertito in legge, che essendo stato concepito negli anni 90 aveva come fine quello di soccombere alla carenza di scambio di informazioni fiscali tra gli stati membro. Oggi la situazione è leggermente diversa, ma il monitoraggio fiscale rappresenta ancora un ottimo strumento in grado di accrescere il numero di informazioni necessarie per l’accertamento dei patrimoni detenuti all’estero.

Di seguito vediamo chi sono i soggetti tenuti alla compilazione del quadro RW ai fini del monitoraggio fiscale e quali attività vanno dichiarate.

A chi si rivolge il monitoraggio fiscale?

Per capire se un soggetto o una società è tenuta ad adempiere all’obbligo del monitoraggio è fondamentale il concetto di residenza. Ovviamente ci stiamo riferendo alla residenza in Italia.

I soggetti considerati fiscalmente residenti in Italia sono tutti coloro che risultano iscritti all’anagrafe dei residenti nel periodo di imposta considerato e tutti gli iscritti all’Aire (Anagrafe dei non residenti) che per la maggior parte del periodo di imposta considerato abbiano conservato il loro centro d’affari ed interessi (domicilio) o la residenza in Italia.

L’obbligo di monitoraggio è inoltre previsto per i “titolari effettivi” ovvero coloro che pur non avendo la titolarità delle attività detenute ne hanno la disponibilità o la possibilità di movimentazione. In pratica, se si possiede una società o altra entità giuridica (fondazioni, trust ecc.) e tali società detengono attività patrimoniali o finanziarie vi è l’obbligo di compilazione del quadro RW per tali attività.

I soggetti esclusi da tale obbligo.

Nell’ambito del monitoraggio il legislatore ha ritenuto da escludere tutte le società di persona e di capitali, a prescindere dalla loro sede legale, gli enti commerciali, le società cooperative i fondi immobiliari e le forme pensionistiche complementari. In deroga alle regole del Tuir, i soggetti che prestano lavoro all’estero per lo Stato o che lavorano presso organizzazioni internazionali cui l’Italia aderisce e i contribuenti italiani che lavorano all’estero in maniera continuativa, dove per continuativa si intende per un periodo superiore ai 183 giorni anche non consecutivi.

Bisogna affrontare un discorso a parte per le società estere che hanno una certa operatività in Italia. Come stabilito da una sentenza della Corte di Cassazione le società con residenza fiscale all’estero che in Italia abbiano una stabile organizzazione sono tenute a presentare la dichiarazione dei redditi annuale. Per stabile organizzazione si intende che la gestione amministrativa, le decisioni strategiche, industriali e finanziarie vengono svolte in territorio italiano.

Quindi per chiarire meglio quanto esposto prima, un cittadino italiano che ha una attività commerciale all’estero non è tenuto in alcun modo a pagare l’imposta di possesso dell’immobile poiché gli asset che fanno capo alla società estera non costituiscono oggetto di dichiarazione.

Come già abbiamo detto se la mia società estera non ha una stabile organizzazione in Italia, allora non sono tenuto a dichiarare i redditi di tale società allo stato italiano.

Quindi un cittadino italiano che ha delle società all’estero che svolgono una normale attività quali obblighi ha nei confronti dello stato italiano?

Semplicemente lo stato italiano ha bisogno di sapere quali azioni/partecipazioni il cittadino italiano possiede di società estere e se ci sono eventuali dividendi da percepire o percepibili. Tale obbligo si adempie con la compilazione del quadro RW.

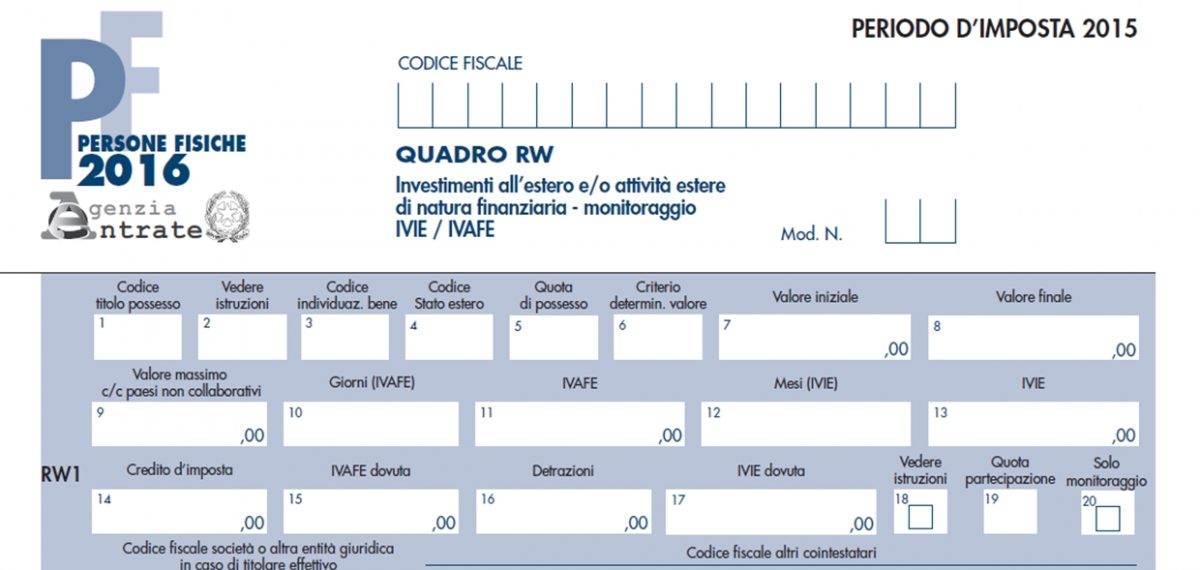

Come compilare correttamente il quadro RW

Lo scopo della compilazione del quadro RW è quello di monitorare fiscalmente le attività patrimoniali e finanziarie detenute all’estero e di calcolare l’importo eventualmente dovuto, relativamente a IVIE e IVAFE. Quindi la compilazione di tale modulo non è finalizzata alla dichiarazione dei redditi imponibili ma è utile solo a comunicare le attività finanziarie e patrimoniali detenute all’estero.

Le attività patrimoniali soggette alla dichiarazione sono tutte quelle attività che pur se in modo meramente potenziale hanno capacità di produrre reddito imponibile. Questo lascia intendere che tali attività vanno inserite nel quadro RW indipendentemente dalla loro effettiva produzione di reddito nel periodo di imposta preso in considerazione.

Nel quadro quindi vanno inseriti immobili, oggetti preziosi ed opere d’arte, imbarcazioni e tutti gli altri beni mobili detenuti all’estero e/o registrati in pubblici registri esteri.

Oltre alle attività patrimoniali bisogna inserire tutte quelle attività finanziarie cui derivano redditi di capitale o di diverso tipo ma che hanno natura finanziaria. Tra questi rientrano stock option, obbligazioni estere, titoli ecc.

Quali sono i rischi di mancata compilazione del quadro RW?

La sanzione amministrativa relativa all’omissione o all’infedele presentazione del quadro RW prevede una sanzione amministrativa pecuniaria che va dal 3% al 15% dell’ammontare dell’importo non dichiarato. Tale sanzione però riguarda solo le attività non dichiarate in paesi che fanno parte della white list. La percentuale però sale nella misura del doppio per tutte quelle attività non dichiarate in Paesi a regime fiscale agevolato (black list). Mentre invece la sanzione prevista per la presentazione con un ritardo non superiore ai 90 giorni dalla scadenza del termine prevede una misura fissa pari a €250.

Conclusioni

Se state pensando di aprire una società all’estero dovete sapere che nell’ambito dei paesi che non rientrano nel regime agevolato, il legislatore non pone alcun tipo di veto. Paesi come Cipro o Malta fanno oggi parte dell’Unione Europea, dunque sono perfettamente allineati con le direttive e le disposizioni imposte dall’Europa, anche dal punto di vista dello scambio di informazioni tra stati membro. La regola è quella di dichiarare, e dichiarare tutto quello che lo Stato Italiano chiede di che si dichiari. Il nostro consiglio è quello di rivolgersi sempre a dei professionisti seri ed informati, che siano in grado di risolvere tutte le faccende burocratiche e rispettare tutti gli adempimenti di legge.